2 approches pour calculer les ratios de trésorerie

2 approches pour calculer les ratios de trésorerie

Deux approches sont généralement utilisées pour calculer les ratios de trésorerie d’une entreprise : l’approche statique et l’approche dynamique. L’approche statique englobe d’une part une approche bilantielle et d’autre part une approche par les ratios. L’approche dynamique quant à elle, aborde la trésorerie en termes de flux.

LA DÉTERMINATION DE LA RATIO DE LA TRÉSORERIE NETTE D’UNE ENTREPRISE

1- L'APPROCHE PAR LE BILAN

L'approche par le bilan permet de calculer la trésorerie nette d'une entreprise selon 2 méthodes:

a) Première méthode pour calculer les ratios de trésorerie

Cette méthode met l'accent sur les différents éléments de la trésorerie nette, aussi bien les valeurs de trésorerie active que les valeurs de trésorerie passive. Elle peut être positive ou négative.

Trésorerie nette = trésorerie active - trésorerie passive (1)

La trésorerie nette active fait référence à la trésorerie que possède l'entreprise ; soit les disponibilités en banque, en caisse, et en compte de chèques postaux. Alors que la trésorerie passive concerne les concours bancaires.

b) Deuxième méthode de calcul de la ratio de trésorerie nette: la dynamique FR/BFR

Le Fonds de roulement (FR) et le Besoin en fonds de roulement (BFR) sont les deux principales notions permettant l’analyse de la dynamique encaissements/décaissements d’une organisation. Plus généralement calculés à partir du bilan, ils permettent de vérifier l’équilibre financier d’une structure.

Le FR se définit comme une mesure de l’équilibre financier calculée à partir d’éléments du bilan comptable. On distingue deux approches du FR : le FR financier ou patrimonial et le FR net global (FRNG) ou fonctionnel.

L’analyse patrimoniale mesure la garantie qu’ont les divers créanciers quant à la solvabilité de l’organisation et sa pérennité. Elle se fonde sur l’hypothèse d’arrêt d’activité à très court terme.

Le fonds de roulement financier est un indice de risque de liquidité à court terme. Il est exigé par les banquiers afin de mesurer la solvabilité d’une entreprise.

Dans le cas d’une approche FR financier, le FR se calcule à partir du bilan financier. Cette méthode consiste à classer les actifs par ordre de liquidité croissante et les passifs par ordre d’exigibilité croissante.

Le calcul du FR financier

Suivant cette approche, le FR patrimonial peut être calculé de deux manières :

- Par le haut de bilan : FR = capitaux permanents (FP + dettes à plus d’un an) – actifs à plus d’un an (valeurs nettes) ;

- Par le bas de bilan : FR = actifs à moins d’un an – dettes à moins d’un an.

Dans le premier cas, le FR présente la part des capitaux permanents couvrant une partie des actifs réalisables rapidement (actifs facilement cessibles et dont la durée de détention est inférieure à un an.

Dans le deuxième cas, il exprime l’aptitude de l’entreprise à régler ses dettes exigibles à court terme avec ses actifs les plus liquides.

L’interprétation du FR financier

Dans l’approche financière du fonds de roulement, celui-ci doit être positif pour permettre à l’entreprise de régler ses engagements. L’équilibre financier nécessite que la structure dispose de liquidités suffisantes pour régler ses dettes à court terme. Ainsi, l’existence d’un FR positif constitue une marge de sécurité. Cette dernière peut éviter à l’entreprise de:

- demander des délais de règlement supplémentaires aux fournisseurs, de devoir céder des actifs immobilisés pour honorer des échéances,

- recourir à des crédits de trésorerie coûteux : découverts bancaires, escomptes,

En somme, plus le FR financier est important, plus le risque de défaillance dans le règlement des dettes est faible.

Le fonds de roulement net global (FRNG)

L’analyse du FR net global (FRNG) se base sur l’hypothèse de continuité de l’activité. Le fonds de roulement net global (FRNG) se calcule alors à partir du bilan fonctionnel. Dans cette approche, les actifs et les passifs sont classés respectivement selon leur destination et leur origine et regroupés en cycles qui constituent des ensembles d’opérations de même nature.

Cette approche mesure la garantie des divers créanciers par rapport à l’entreprise et sa pérennité.

L’analyse fonctionnelle permet ainsi d’appréhender de façon plus aisée les outils de gestion des investissements que sont les tableaux et plans de financement.

Dans cette approche, on distinguera le Fonds de roulement d’investissement (FRI) et le Fonds de roulement d’exploitation (FRE).

Le Fonds de Roulement d’Investissement (FRI)

Le Fonds de Roulement d’Investissement (FRI) est la différence entre les ressources stables et les emplois stables.

Le fonds de roulement d’exploitation (FRE)

Le fonds de roulement d’exploitation (FRE) résulte de la différence entre les ressources stables destinées au financement des besoins d’exploitation à plus ou moins long terme et les actifs d’exploitation. Ainsi, FRE = Ressources stables affectées à l’exploitation – emplois stables d’exploitation. Il doit être positif. Dans le cas contraire, cela signifie que l’entreprise cumule des résultats négatifs ou que, dans le cas de provisions très modestes ou nulles.

Le fonds de roulement net global (FRNG)

Le fonds de roulement net global (FRNG) résulte de l’addition du fonds de roulement d’investissement (FRI) et du fonds de roulement d’exploitation (FRE). Il représente la partie de l’actif circulant financée par des ressources stables. Il peut également être calculé par le haut ou par le bas du bilan fonctionnel. Calculé par le haut de bilan, le FRNG = ressources stables – emplois stables (bruts) et par le bas de bilan, le FRNG = actifs circulants et de trésorerie – dettes circulantes et passifs.

Positif, il signifie que les ressources stables couvrent les emplois stables et dégagent des ressources disponibles pour financer d'éventuels besoins liés au court terme. Il constitue une garantie de liquidité pour l’entreprise.

Le fonds de roulement négatif signifie que les ressources stables ne couvrent pas les emplois stables ; il existe donc un déficit financier potentiel qui peut être aggravé si l'exploitation génère un besoin de financement permanent.

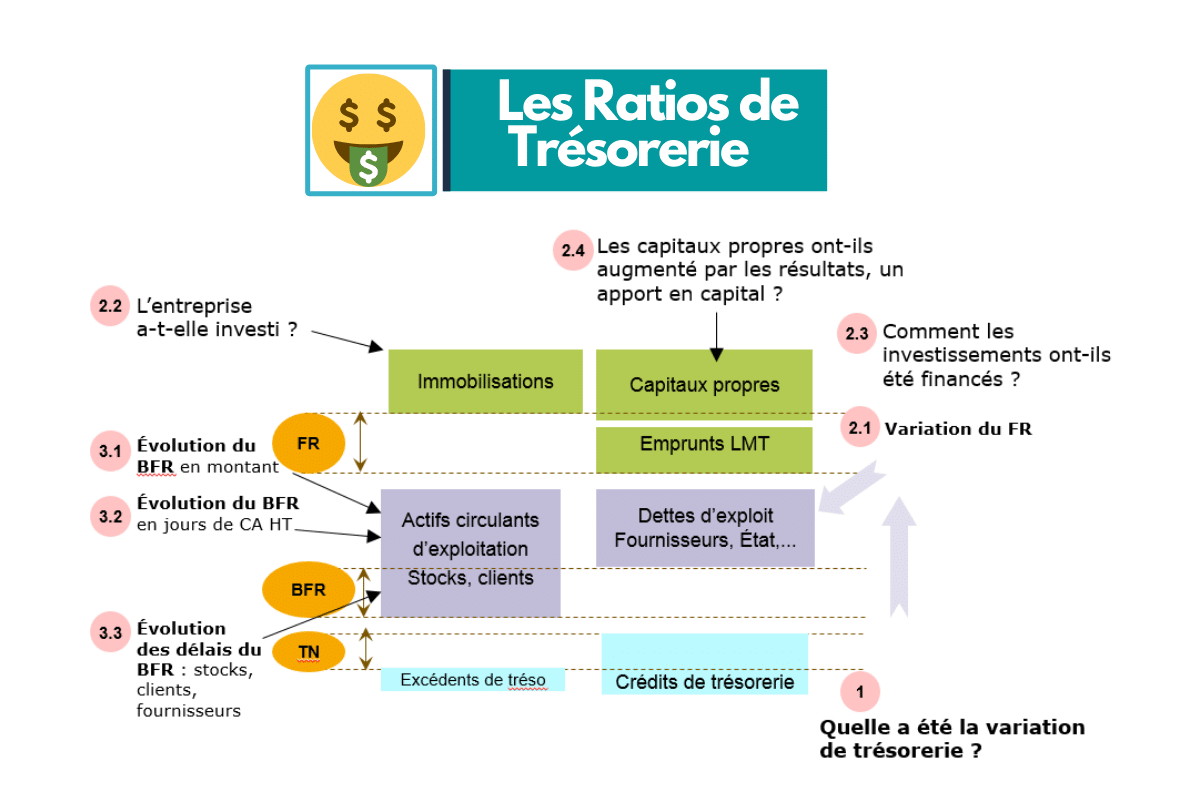

Le FR/BFR et la Trésorerie

les ratios de trésorerie : La trésorerie nette est la différence entre le fonds de roulement et le besoin en fonds de roulement.

Trésorerie nette = FR – BFR

Le besoin en fonds de roulement (BFR) est le solde des comptes de bilan directement rattachés au cycle d’exploitation (essentiellement les postes clients, fournisseurs et stocks).

Le BFR est la différence entre les actifs circulants d’exploitation (principalement stocks et créances clients) et les dettes d’exploitations (fournisseurs, dettes fiscales, acomptes reçus de client).Toutefois, il n’est pas forcément représentatif du besoin permanent de l’entreprise et ne doit donc s’analyser que dans une perspective évolutive.

Le Fonds de Roulement (FR) indique une couverture de l'actif immobilisé par les capitaux permanents ou un surplus de l'actif à court terme par rapport aux dettes à court terme. Il permet de financer une partie au moins du cycle d’exploitation (stocks et créances clients) et constitue un « matelas de sécurité destiné à absorber les pertes éventuelles ».

2. LES RATIOS DE TRÉSORERIE

Les ratios de trésorerie, sont des rapports qui mettent en relation deux grandeurs homogènes liées par une logique économique, dans l’optique de tirer des indications de tendances. Ils fournissent une information qui permet d’informer l’analyste financier sur de nombreux aspect de l’entreprise qu’il souhaite mettre en valeur : la rentabilité, la liquidité et la structure financière.

Cette méthode consiste à évaluer l’importance des qualités et défaut de l’entreprise et à mieux la connaître. Une bonne connaissance du passé peut contribuer à améliorer la qualité des prévisions. Les ratios de trésorerie ont pour objectif de mesurer la solvabilité à CT qui dépend du volume de FR, mais aussi la composition des capitaux circulants et des dettes à CT.

Quelques ratios financiers seront abordés.

R1 : ratio de trésorerie relative = valeurs réalisable et disponible/ dettes à CT

Il permet d’apprécier l’endettement de l’entreprise. En principe, il doit être supérieur ou égale à 1. Les stocks du bilan sont bien sûr financés par des capitaux permanents.

R2 : ratio de trésorerie immédiate = disponibilité/ dettes à CT

Son usage est toutefois une portée limitée si l’on ne dispose d’une analyse détaillée des dettes à CT. Il est important de savoir, pour apprécier ce ratio, si une opération d’escompte n’a pas été réalisée.

R3 : ratio de crédit bancaire à CT = capitaux propres/ crédit bancaire à CT

Ce ratio permet de faire une comparaison entre le montant total des crédits bancaires à CT accordés à l’entreprise.

R4 : ratio d’autonomie financière = capitaux propres/ Total des dettes

A l’aide de ce ratio, l’entreprise peut définir son degré d’indépendance vis-à- vis de ses bailleurs de fonds.

A titre d’information, un ratio de 1 signifie que l’ensemble du passif est constitué par les capitaux propres ou le résultat. Un ratio de 1/2 qui représente une norme financière acceptable, veut dire que l’entreprise a autant de ressources propres que de ressources empruntées.

R5 : ratio d’équilibre financier = Capitaux permanent +cumul d’amortissement/Immobilisation brute totales

Ce ratio vérifié si l’entreprise respecte ou non la règle d’équilibre financier qui veut qu’une immobilisation, soit financée par des capitaux des durées au moins égale.

Lorsque ce ratio est supérieur à 1, cela signifie que l’entreprise a financé, des immobilisations par crédits à CT, ce qui constitue une entorse grave à la règle financière de prudence.

R6 : ratio d’endettement total = dettes totales×360/CA.TTC

Ce ratio permet d’exprimer l’importance des biens auxquels l’entreprise peut faire appel pour faire face à ses engagements à CT.

Ce ratio est évidement supérieur à 1 si le FR est positif, c'est-à-dire que la réalisation des actifs circulant à concurrence des fractions seulement des créances à CT.

3. L’APPROCHE DYNAMIQUE PAR LES FLUX

Selon l’approche par les flux, la trésorerie s’obtient de la manière suivante :

Trésorerie = encaissements – décaissements

Les encaissements et les décaissements sont les éléments constitutifs de la variation de trésorerie. Ainsi qu'elles s'obtiennent à partir du bilan et du compte de résultat prévisionnel.

L'analyse du solde et les ratios de trésorerie permet de se faire une idée sur la situation financière de l'entreprise. Trois cas de figure peuvent se présenter :

la trésorerie nette de l'entreprise est positive

Si la trésorerie est positive, Donc les ressources financières de l'entreprise sont suffisantes pour couvrir les besoins. Autrement dit le fond de roulement est supérieur au besoin en fonds de roulement. La situation financière de l'entreprise est saine car elle est à mesure de financer un surcroît de dépenses sans recourir à un emprunt. L'entreprise dispose d'un excédent de liquidité. Toutefois, un excédent trop élevé est le signe d'une mauvaise gestion de trésorerie ou d'un mauvais placement.

la trésorerie nette de l'entreprise est nulle

Dans ce cas, les ressources financières de l'entreprise suffisent juste à satisfaire ses besoins. Autrement dit le fond de roulement est égal au besoin en fonds de roulement. La situation financière de l'entreprise est équilibrée. Cependant, celle-ci ne dispose d'aucune réserve pour financer un surplus de dépense que ce soit en termes d'investissement ou d'exploitation. Une telle entreprise ne peut ni faire face aux risques (retard des encaissements), ni saisir des opportunités de placements.

la trésorerie nette de l'entreprise est négative

Si la trésorerie nette est négative: l'entreprise ne dispose pas suffisamment de ressources financières pour combler ses besoins. On dit dans ce cas que sa situation est déficitaire. Elle doit donc recourir à des financements supplémentaires à court terme pour faire face à ses besoins de financement d'exploitation. Il y a donc un risque financier à court terme si l'entreprise ne parvient pas à accroître rapidement ses ressources financières à long terme, ou à limiter ses besoins d'exploitation à court terme. Cette situation prouve qu'il y a des difficultés.